Quel sera l’impact de la jaunisse sur le territoire communautaire ? C’est la question que se posent tous les analystes à deux mois de l’ouverture de la campagne européenne.

Avec tout juste 1,5 Mha dédiés à la betterave, la surface est au plus bas depuis la fin des quotas. Même sous quota, il est arrivé que cette surface soit supérieure. Si chaque pays parvient à atteindre son rendement moyen 5 ans, l’Union européenne à 28 (DOM inclus) devrait produire tout juste 17,5 Mt, soit un peu moins que la campagne précédente. Cette production ne suffira pas à couvrir les besoins en sucres alimentaire et non alimentaire (autour de 16,3 Mt) et à des fins de bioéthanol (qui pourrait atteindre les 0,9 Mt). On s’oriente de ce fait vers un bilan déficitaire, et donc à des besoins en importations.

Même déjà diminué par deux années catastrophiques, le rendement moyen 5 ans risque ne pas être atteint. Les effets de la jaunisse pourraient en effet le pénaliser fortement. Prenons un scénario que l’on pourrait qualifier d’optimiste, et anticipons un impact de la jaunisse dans les pays déjà touchés (Royaume-Uni, France, Pays-Bas et Belgique) qui se traduirait par un rendement inférieur de 10 % à la moyenne 5 ans. Dans ce cas, la production communautaire peinerait à atteindre 16,7 Mt. Si le niveau de baisse atteint 20 % en France et au Royaume-Uni uniquement (pays qui semblent les plus touchés), on atteindrait tout juste les 16,1 Mt : même pas de quoi couvrir les besoins en sucres alimentaire et non alimentaire !

D’autant que les stocks européens restent bien bas. Certes la covid a entraîné une baisse de consommation, mais on ne parle plus que d’environ 0,2 Mt. Et l’on commencera donc la campagne à venir avec tout juste 2 Mt de stock, selon FranceAgriMer : c’est presque 20 % inférieur à ce que l’on avait, en moyenne, ces cinq dernières campagnes.

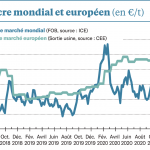

Autant dire que le pouvoir de négociation dans les fixations de prix de la campagne à venir est largement dans les mains des vendeurs. Des prix à parité à l’importation semblent acquis. Même si les marchés mondiaux restent bas à date (autour de 312 €/t FOB), la théorie nous indiquerait un prix « acquis » autour de 410-420 €/t sortie usine.

Par ailleurs l’éthanol vient en soutien : il a bien remonté (au-dessus de 60 €/hl) mais n’a pas encore retrouvé son potentiel d’avant covid. Toujours est-il qu’il assure déjà un débouché, pour la betterave, aussi rémunérateur qu’un sucre sortie usine autour de 380-400 €/t.

Reste une inconnue : le Brexit. L’effet devrait être mesuré durant la campagne actuelle, du fait des faibles disponibilités de l’UE à 27. Il faudrait néanmoins tenir compte de cette perte potentielle de débouchés pour la campagne future.