Les spéculateurs ne semblent pas vraiment à l’unisson sur l’appréciation du marché du sucre, en étant très légèrement nets-vendeurs sur la dernière quinzaine (1,5 Mt). Il faut dire que les prévisions sur le court terme semblent différer de celles sur le moyen terme.

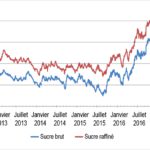

Sur le court terme, la demande se tient. Le meilleur exemple vient du sucre raffiné : l’échéance du mois prochain (octobre), bientôt close, n’a cessé de grimper depuis fin juin, pour dépasser même les 600 $/t en séance le 12 septembre !

Mais sur le plus long terme en revanche, la situation est davantage incertaine. L’analyste S&P a publié, en juin dernier, une estimation du bilan sucrier mondial pour la campagne 2022-2023 (celle qui ouvre actuellement), et anticipe que le cycle déficitaire est derrière nous, avec un petit surplus mondial estimé à 1 Mt. L’ISO va encore plus loin, anticipant un surplus de plus de 5 Mt, mais en se basant sur un scénario choc à la consommation, qui pourrait n’augmenter que de 0,5 % (contre 1,5 % selon les autres analystes) à cause de l’inflation.

Du coup, le sucre brut peine à suivre le rythme : il dépasse toujours les 18 cts/lb sur le terme immédiat, mais est plus proche des 17 cts/lb sur les échéances plus éloignées. D’autant qu’avec la baisse du pétrole à l’œuvre et les mesures de soutien à l’essence brésilienne, les Brésiliens délaissent quelque peu l’éthanol au profit du sucre, et reviennent à des ratios standards d’allocation de la canne entre le sucre et l’éthanol, alors qu’ils étaient très en faveur des biocarburants plus tôt dans la campagne.

Craintes sur le gaz

En Europe, la campagne ouvre et les rendements s’annoncent impactés, partout dans l’Union, par la sécheresse de l’été et l’avancée des campagnes liées aux craintes sur le gaz. Car c’est surtout du côté de ce gaz que les regards sont figés. Les propos rassurants de la Commission européenne lui permettent de se maintenir autour de 200 €/MWh – cela reste 10 fois au-dessus de la normale. Mais plus que sa valeur, c’est aussi sa disponibilité qui pose question. Au-delà des avancées de campagne et des économies annoncées, principalement dans les déshydratations des pulpes, de nombreux groupes s’organisent pour optimiser leurs flux. Nordic Sugar (groupe Nordzucker), a annoncé vouloir transférer 300 000 t de betteraves produites en Suède, et normalement transformées localement dans une usine fonctionnant au gaz, par bateau vers le Danemark, dans une usine du groupe fonctionnant au fuel. Les autorités allemandes ont, par ailleurs, autorisé les sucriers allemands à s’entendre pour procéder à des échanges de betteraves entre groupes, en cas de pénurie de gaz.

L’enjeu, partout en Europe : ne pas interrompre la transformation des betteraves. Car on en a besoin, plus que jamais. En juillet dernier, la Commission européenne prévoyait que les stocks de sucre se réduiraient de 20 % en fin de campagne par rapport à la situation actuelle, pourtant déjà sous forte tension. Et c’était avant les effets de la sécheresse sur la betterave : nul doute que la situation se détériore encore, une fois les rendements mieux connus.

De quoi, probablement, expliquer le niveau du marché spot actuellement – même si, en cette période de césure, cela reste plus théorique que réel : il dépasse, partout dans l’Union, les 1 000 €/t en sortie sucrerie !