Malgré les tensions au Moyen-Orient, le pétrole a perdu à nouveau 13 % en janvier et le baril de Brent vaut moins de 55 dollars américains : on n’avait pas vu cela depuis un an. Le coronavirus, qui fait craindre un ralentissement de l’économie mondiale, est passé par là. Même le transport maritime (indice Supramax, le plus utilisé dans le sucre) a perdu 11 % de sa valeur. Les monnaies des pays émergents plongent et la monnaie brésilienne est à un niveau jamais vu : il faut plus de 4,30 réaux pour obtenir 1 dollar ! Ces données devraient faire plonger les cours du sucre.

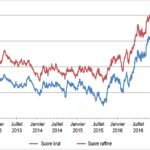

Et pourtant, les fonds spéculatifs, nets-acheteurs de presque 4 Mt, font oublier cette conjoncture : le sucre roux frôle les 15 cts/lb et le sucre blanc progresse encore davantage. L’échéance de mars prochain frôle en effet les 430 $/t (+22 $/t en une semaine !), celle de mai est plus modérée (416 $/t).

Les fondamentaux agissent enfin. Le déficit mondial est prédit au-dessus de 10 Mt, mais il faudra peut-être à nouveau le revoir : la production thaïlandaise, initialement prévue autour de 12,5 Mt (contre 14,8 Mt l’an dernier), pourrait atteindre tout juste les 10 Mt. L’Inde ne dépasserait pas les 28 Mt, soit 7 Mt de moins que l’an passé, et les stocks chinois et européens restent au plus bas…

La grande question est maintenant de savoir quelle proportion de canne les Brésiliens alloueront à l’éthanol à l’ouverture de leur campagne en avril. Mais il n’est plus aussi facile de répondre à cette question que par le passé. En effet, bien que, pendant la campagne passée, 65 % de la canne brésilienne ait été transformée en éthanol (et que l’origine maïs de l’éthanol représente désormais 7 %, contre moins de 1 % en 2016), les stocks sont au plus bas et les prix de l’éthanol au Brésil sont à un niveau record encore jamais atteint.

Bref, ces derniers temps sont fous sur les marchés. Et pourtant, en Europe, rien ne change. Les prix de vente de sucre sur le territoire européen restent désespérément plats. Le sucre avait été négocié à prix fixe – mais non rémunérateur pour la filière européenne – en 2018 et le prix de vente de sucre dans l’Union reste à 321 €/t selon la dernière valeur de l’observatoire européen, en novembre dernier. Le mensuel allemand Die Zucker Rübenzeitung, publié par VSZ pour les planteurs allemands livrant Südzucker, précise même que ces contrats devraient durer jusqu’à… octobre 2020 !

Alors que la filière européenne est exsangue, les ventes de sucre dans l’Union, à prix fixe et sur longue durée, nous empêcheront-elles de profiter de la reprise du marché mondial ? On est en droit de le craindre…

Timothé Masson, CGB