Les céréaliers n’échappent pas à l’effet ciseau prix-charges : les cours des grains sont inférieurs de 100 € à ceux de l’an passé. Ils sont même inférieurs à leurs niveaux de 2021. Or, l’indice Ipampa des coûts de production reste supérieur de 35 % à 45 %.

Au niveau national, le rendement moyen de la culture de blé (74,7 q/ha ; + 4,1 % sur un an) aurait pu être encore plus élevé si les prix des engrais n’avaient pas dissuadé une partie des céréaliers à en réduire les apports pour contenir leurs prix de revient.

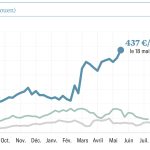

Mais à 220-230 € la tonne depuis plusieurs semaines, les cours actuels du blé rendent la France et l’Union européenne moins compétitives que la Russie. Selon le site Sovecon, le pays ambitionne d’expédier jusqu’à 48 millions tonnes (Mt) de grains, aidé par la baisse accélérée du rouble par rapport au dollar et l’euro.

Les exportateurs russes tentent de profiter de la fin du corridor pour vendre le plus de blé possible – jusqu’à 5,1 Mt en août (+1,5 Mt sur un an) – aux dépens de l’Ukraine.

« Pour autant, le risque en mer Noire augmente de jour en jour. Toute menace sur les exportations russes (bombardement du pont de Crimée) a bien plus d’impact que sur le corridor d’exportation ukrainien il y a encore quelques semaines », a déclaré Ole Houe, conseiller de la société australienne Ikon Commodities à la fin du mois dernier.

Par ailleurs, l’Ukraine est d’abord un pays exportateur d’orges et de maïs (21,5 Mt) avant d’être un exportateur de blé (10,5 Mt), même en cette période de guerre. Enfin, elle ne renonce pas à vendre des grains malgré les bombardements de sites portuaires.

Un cargo est parvenu à quitter le port d’Odessa et le gouvernement ukrainien vient de signer un accord-contrat avec la Croatie pour expédier des céréales depuis les ports du Danube. Mais les céréaliers ukrainiens bradent leurs récoltes à 110-120 € la tonne !

Aucun vent de panique

En fait, la non-reconduction du corridor de la Mer Noire n’a généré aucun vent de panique sur les marchés. Les pays importateurs ne se sont pas précipités pour s’approvisionner. Ils tentent en revanche de saisir les bonnes affaires. C’est pourquoi l’Égypte ne semble pas avoir acheté de blé européen ces six dernières semaines.

En fait, l’Union européenne (UE) n’a exporté que 3,8 Mt de blé, soit 450 000 tonnes de moins que l’an passé. Le Maroc et l’Algérie restent les deux premiers clients de l’UE (1,3 Mt) même si Alger a jusqu’à présent acheté deux fois moins de blé que l’an passé. Mais une grande partie des 8,7 Mt importées durant les prochains moins sera probablement russe.

Pas de précipitation non plus constatée sur les ports européens pour expédier de l’orge. Seule 1,2 Mt a été chargée, soit 440 00 tonnes de moins que l’été passé.

Quant aux importations européennes de maïs, leur repli depuis le début de la campagne à 1,8 Mt (- 800 000 t sur an) anticipe une récolte de 63 Mt (+10 Mt) qui réduira le déficit de l’UE. Seules 17 Mt seraient importées en 2023-2024, contre 26 Mt la campagne passée, selon la Commission européenne.

En conséquence, la Chine serait de nouveau le premier pays importateur au monde de maïs (23 Mt, 12 % des parts de marché), selon l’USDA, le département de l’agriculture des États-Unis. Elle achèterait aussi 12 Mt blé et 7,5 Mt d’orges. Mais il reste à savoir quelle stratégie adoptera l’empire du milieu pour compenser la piètre qualité d’une partie de sa récolte de blé.

En 2023-2024, l’UE récoltera 273 Mt de grains. Elle en exporterait 57,8 Mt et elle en importerait 25,6 Mt (essentiellement du maïs). La production européenne de blé est estimée à 126 Mt et celle d’orges à 48 Mt. Par ailleurs, 7,2 Mt de blé dur seraient engrangées. Enfin, 14 Mt de seigle et d’avoine seront récoltées. La France produirait à elle seule 35,6 Mt de blé, 1,26 Mt de blé dur, 12,2 Mt d’orges et entre 11 et 12 Mt de maïs.