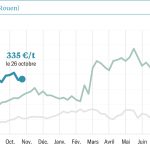

À la fin de l’année dernière, la seconde partie de la campagne avait débuté dans l’abondance, cette année, elle commencera sans exploit. Mais elle pourrait initier un redressement des prix des céréales, actuellement inférieurs à leurs niveaux de 2021.

Le Brésil ne renouvellera pas son record de production de l’an passé. En annonçant une récolte de maïs de 129 millions de tonnes (Mt) (- 9 Mt sur un an), les prévisions de l’USDA semblent être encore optimistes. La superficie de la Safrina, la seconde culture de maïs de la campagne 2023-2024, pourrait être inférieure à celle de l’an passé selon Ukrain Agri Council (UAC), car le soja sera moissonné tardivement.

L’Argentine s’apprête en revanche à récolter 55 Mt de maïs (+ 21 Mt sur un an) et 15 Mt de blé (+2,5 Mt). Au cours de la seconde partie de l’actuelle campagne 2023-2024, le pays serait alors en mesure de vendre 13 Mt de grains de plus que l’an passé : 3,5 Mt de maïs et 9,5 Mt de blé. Mais l’Afrique du Sud arrivera sur les marchés avec une production de 16,8 Mt, similaire à l’année précédente.

Sur le marché du blé, aucun relais de croissance n’est en vue, au cours des six prochains mois. Or, l’USDA confirme au début du mois, une production mondiale de 783 Mt, déficitaire de 11 Mt.

En Australie, l’El Niño a rendu les conditions de cultures très défavorables. Les pluies sont arrivées trop tardivement pour atténuer la baisse des rendements des céréales à paille (autour de 2 t/ha pour le blé). Aussi, l’île-continent en pleine récolte ne produirait que 25,5 Mt de grains, soit 15 Mt de moins que l’an passé. Elle ne serait en mesure d’exporter que 22 Mt, soit 10 Mt de moins qu’en 2022-2023. Or la campagne passée, l’abondante récolte de céréales disponibles à la vente avait largement contribué à détendre les prix des grains, après plusieurs mois de flambée.

La production d’orge (10 Mt) baisse dans les mêmes proportions. La diminution de 3 Mt des exportations d’orge affaiblit d’autant les échanges mondiaux de la céréale (27,6 Mt).

Quant à la récolte de 2023, rien n’est joué mais quelques tendances émergent. Selon Sovecon.ru, la Russie mise sur une production de 89,5 Mt (-2 Mt sur un an). Comme les agriculteurs russes vendant mal leurs grains (prix sortie ferme de 130 €/t fin novembre), ils épandraient moins d’intrants pour limiter leurs frais de cultures.

Mais durant la prochaine campagne 2024-2025, la Russie pourrait de nouveau proposer 50 Mt de blé à l’export. Ses stocks de report seront élevés.

Surfaces des céréales d’hiver inférieures de 5,1 % en France

En France, l’Institut Agreste mentionne des surfaces de céréales d’hiver implantées inférieures de 5,1 % à l’an passé (sur 5 ans, le repli serait de 3,5 %). Elles n’excéderaient pas 6,4 millions d’hectares. La superficie du blé dur diminuerait même de 10,5 % pour atteindre 205 000 ha. Elle serait la plus faible des six dernières années. Par ailleurs, les conditions de cultures ne rassurent pas : 77 % sont bonnes à très bonnes, soit 22 points de moins que l’an passé à la même époque. Au printemps prochain, davantage de cultures de printemps seraient implantées et notamment, du maïs.

Dans l’ensemble des pays du nord de l’Union européenne, les agriculteurs ont peiné pour implanter leurs céréales d’hiver.

Aux États-Unis, les farmers seraient d’ores et déjà tentés de semer du soja au détriment du maïs, peu rentable. Le prix de la tonne de maïs a fortement baissé, alors que celui du soja est resté stable. Une telle option pèserait au final sur l’offre mondiale de céréales.

En Ukraine, les conditions d’implantations et de cultures de céréales d’hiver étaient bonnes jusqu’au début de l’hiver. Même affaibli, le pays contribue à l’équilibre des marchés mondiaux des grains. Ses exportations représentent 5 % de ses échanges mondiaux, alors que la Russie s’approprie 6 Mt de grains sur les territoires occupés, selon UAC.

> À lire aussi : Sucre : Ça tangue sec… (21/12/2023)

> À lire aussi : Oléagineux : Le colza un peu chahuté par la volatilité du pétrole (21/12/2023)